美減息殺到刺激 樓市料短暫興奮

美國聯邦儲備局經過兩天會議後,於香港時間今晨(19日)宣布大幅減息0.5厘。金管局今日公布,將基本利率自2007年以來最高水平下調0.5個百分點至5.25%,即時生效。本次亦是金管局自2020年以來首次下調基準利率。投資者憧憬美聯儲減息會對香港投資環境帶來正面影響,尤其是近年來飽受高息環境困擾的樓市。昨日(周三)中秋假期港股休市,但受到美聯儲減息在即消息刺激,本港地產股周二偷步上升,其中,重債的新世界發展(0017)繼周一升近5%後,周二再升5.48%,連升4個交易日,累升13.38%;長實(1113)周二升4.38%、恒地(0012)升2.1%、新地(0016)亦升1.96%。市場人士認為,美國減息消息可望活躍樓市氣氛,但由於香港通常不會馬上跟隨美國減息,本港的高息環境還會持續一段時間,加上新盤消化需時,樓價及地產股興奮過後料繼續整固。

受到美聯儲減息消息刺激,近日香港地產股表現良好,不過由於住宅樓市表現持續疲軟,大行對後市的看法亦非一面倒看好,摩根大通對地產股板塊後市看法就較為保守慎重。該行指出,本地地產股自7月初至今表現跑贏恒指,從過去歷史來看,在首次減息前,本地地產股會短線跑贏大市。該行評估,如果利率下調1厘,按固定負債比率計算,香港地產股明年度平均盈利增長為3.7%。不過,美聯儲實際進行減息後,本地地產股未必可以繼續跑贏大市,因為現時不管是住宅、寫字樓及零售的基本面繼續不溫不火。

地產股已炒上 摩通薦三特質股

摩根大通認為,投資者若對本地地產股有興趣,可考慮選擇有以下三項特質的股份:首先是股息確定性較高的;第二是公司承諾會回購股份的;第三是涉足相對彈性的次產業(例如香港必需消費)。根據以上選股策略,摩通推薦領展(0823),因為該行預料在11月公布中期業績時,派發股息會高於預期;其次是太古地產(1972),因為公司早前承諾回購股份,及股息有中單位數字增長,所以值得關注。領展周二股價升1.57%,收報38.8元。太古地產升1.12%,收報14.46元。

瑞銀:港今年樓價跌幅可收窄

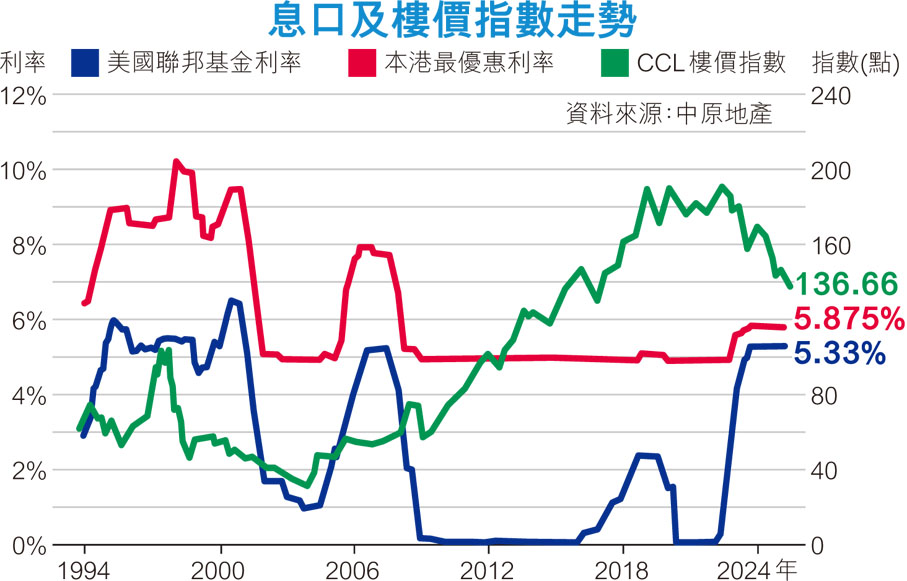

瑞銀投資銀行香港房地產分析師梁展嘉日前亦評估指出,今年香港住宅樓價至今累計已下跌約6%至7%,雖然較該行年初預測的全年跌幅(0-5%)為多,惟市場估計美聯儲本月開始減息,而香港最快今年底至明年初才有機會開始下調最優惠利率(P),令香港住宅成交量有望改善,從而有助穩定住宅樓價。因此,今年香港樓價跌幅將有望收窄,至於明年走勢預料大致平穩。

梁展嘉補充指,由於美聯儲開始本輪加息周期時,香港未有完全跟足加幅,因此即使市場預期美聯儲於未來12個月會減息2厘,而香港最快今年底至明年初有機會開始減最優惠利率,且亦未必跟足,因此不能期望利率這個單一因素會對香港樓市帶來非常大的刺激作用。

受惠高才通計劃 樓市需求將增

不過另一方面,他認為近年特區政府推出高才通計劃等政策,吸引人才來港發展,未來若有更多人口流入香港,住宅租金將會企穩或進一步上升,支持住宅租金回報表現。若租金回報表現回升至高於樓按利率水平,將會利好住宅樓市需求,從而支持住宅樓價表現。惟梁展嘉同時指出,該行關注近期香港失業率的表現,若持續有惡化趨勢,或對香港樓價表現構成抑制作用。總括而言,該行預期明年本港樓價走勢大致平穩。

中原地產研究部高級聯席董事楊明儀昨日亦以該行的「中原經紀人指數」(CSI)的表現作出分析,她指出,受到近期拆息持續回落、銀行樓按取態漸趨積極,及憧憬美國減息等因素帶動,樓市氣氛好轉,二手成交增多,使CSI單周重上40點水平,CSI最新報40.74點,較上周的39.37點上升1.37點,連升4周共2.49點。但CSI仍連續17周處於45點以下睇淡區域,預示樓價繼續調整未變。她表示,CSI需持續上升兼重回45點以上企穩,樓價才有機會止跌。

期待美減息銷情穩 新盤單日沽16伙

市場憧憬美聯儲減息,中秋節翌日假期新盤銷情保持平穩,昨日全港一手盤沽16伙,啟德區佔一半。嘉華國際夥會德豐地產及中國海外合作發展的啟德前跑道區新盤啟德海灣昨日沽6伙,包括3個兩房單位及3個一房單位,套現逾3,600萬元。嘉華國際營銷及市場策劃總監(香港地產)温偉明表示,美國即將進入減息周期,加快用家及投資者入市步伐,啟德海灣具規模且樓花期短,故吸引不少準買家參觀示範單位,會積極考慮加推單位。

會德豐地產、恒基地產、新世界及帝國集團合作發展的啟德前跑道區MIAMI QUAY Ⅰ沽出1伙三房戶,單位為第1座6樓A室,實用面積716平方呎,三房一套連工作間及洗手間(梗廚),成交價1,763.8萬元,呎價24,634元。該盤累售103伙,套現近11.7億元。

發展商把握時機加快推盤

另一方面,發展商亦捉緊美聯儲減息利好時機,加快推盤步伐。新地夥港鐵合作的元朗站The YOHO Hub Ⅱ第6座前日公布以折實平均呎價14,338元首推94伙後,昨天首日開放現樓示範單位予公眾參觀,參觀人流絡繹不絕,錄得逾2,000人次參觀。該盤於明天起收票,發展商表示有機會下周推售。

此外,英皇國際旗下跑馬地宏德街1號的住宅項目最快今天命名、上載售樓書及開價,項目共有123伙,發展商上周表示會考慮保留部分單位作收租用。至於長實夥港鐵合作的黃竹坑站Blue Coast Ⅱ亦會盡快上載售樓書及開價,趕及十一黃金周期間推售;新地旗下啟德天璽·天亦有望短期內開價,下月推售。

美過去三次減息周期 港股均重挫

作為全球最大經濟體及挾美元霸權的美國,其貨幣政策對全球資金流向及經濟影響巨大。而最近這輪的美國加息周期,就對香港股市及樓市有相當大的衝擊,市場終迎來美國減息,並有望進入減息周期。一般來說,減息是在經濟衰退或經濟放緩時用以刺激經濟,同時降低企業的借貸成本,故連帶有利股市及樓市。不過,翻查歷史,本世紀美國三次減息周期,美股及港股都錄得跌幅。

美聯儲自2022年3月開始本輪加息周期,累計加息11次,共加5.25厘,對全球資金流向及經濟影響巨大,香港股市及樓市亦大受拖累,其中港股由2021年2月中的31,000點水平拾級而下,在2022年10月底低見14,597點,跌幅過半,即使目前略有回升,最新報17,660點,跌幅仍達43%,市值亦由2021年2月中的58.67萬億港元,跌剩30.84萬億港元,蒸發了27.83萬億港元。

美國本月開始新一輪減息周期,市場關注其對港股表現的影響。事實上,踏入本世紀來,美聯儲曾經有三次減息周期:第一次是2001年1月3日至2003年6月25日,聯邦基金利率由6.5%減至1%;第二次是2007年9月18日至2008年12月16日,聯邦基金利率由5.25%減至0.25%;最近一次是2019年8月1日至2020年3月16日,聯邦基金利率由2.5%減至0.25%。

金融海嘯期最傷 恒指瀉38%

雖然傳統理論認為減息對股市有正面影響,但在上述三次美聯儲減息周期當中,恒指都錄得雙位數跌幅,因此單憑減息周期開始便判定港股將會上升,投資者可能會失望而回。

首先是2001年至2003年的美聯儲減息周期。美聯儲因為美國科網泡沫爆破導致美國經濟表現下滑而減息,期間由於香港於2003年初經歷「沙士」疫情,導致香港經濟表現疲軟,因此在此減息周期內,恒指大跌了34%。其次是2007年至2008年的美聯儲減息周期。美聯儲因為美國爆發金融海嘯導致美國經濟表現下滑而減息,期間港股受美股表現拖累,因此在此減息周期內,恒指大跌了38.4%。至於最近一次是2019年至2020年的美聯儲減息周期。美聯儲因為中美貿易戰與新冠疫情導致美國經濟表現下滑而減息,期間港股受美股拖累表現疲軟,因此在此減息周期內,恒指下跌了16.3%。

至於今次2024年的減息周期,美聯儲是基於經濟數據顯示經濟增長放緩和失業率上升的趨勢而行動,首次減息後,美國經濟及通脹會否反彈,及第二次減息後相關情況如何?及對股市的影響還有待觀察。而香港通常不會立即跟隨美國減息,但銀行同業拆息(Hibor)會相應回落,影響到按揭貸款成本。故當減息周期展開時,大家可以確定的是採用H按的業主供樓負擔會減輕,樓市氣氛預料亦會有所改善。

(來源:香港文匯報)

相關閱讀: