虛擬貨幣爆煲|FTX創辦人千億身家 一夜歸零

全球第二大加密貨幣交易平台FTX,近日從幣價插水到申請破產,只有短短10天,嚴重打擊投資者信心,加密貨幣總市值由月初1.06萬億美元,跌至8500億美元,蒸發超過2100億美元(約1.66萬億港元)。

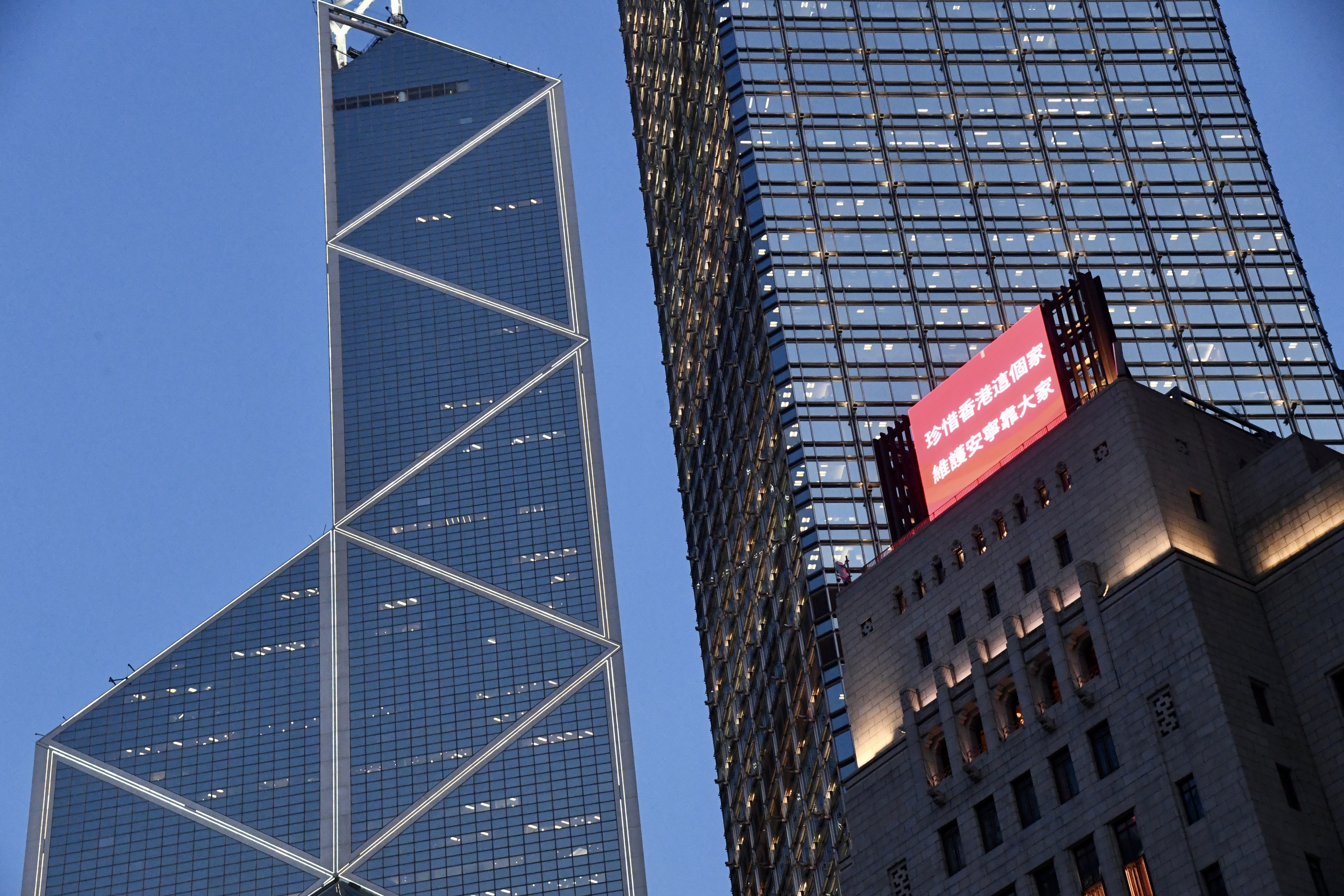

本港有意拓展虛擬資產市場,包括研究放寬零售散戶買賣相關ETF。資深投資者認為,虛擬資產在港屬於新產品,監管有必要跟上,做好風險管理,經紀必須向散戶詳細講解潛在風險。

FTX在美國申請破產,創辦人Sam Bankman-Fried(SBF)辭任行政總裁一職,身家從160億美元(約1248億港元)大跌至1美元。市場消息指,FTX瀕臨爆煲前SBF嘗試力挽狂瀾,向同業籌集資金,包括Tron創始人孫宇晨、加密貨幣交易所OKX、加密貨幣公司Tether等,惟未能如願解困。若FTX最終倒閉,將連累紅杉資本、貝萊德、軟銀等知名投資機構損手。

香港幣市炒家損失慘重

對沖基金經理兼幣市專家蔡嘉民於社交媒體發文坦言,預計他在FTX的多達兩成資產遭凍結,投資將化為烏有,同時安撫其他投資者,無需為投資失利自責,因不少機構投資者也傷亡慘重。紅杉資本表示,旗下僅1隻基金持有FTX,投資成本1.5億美元。紅杉資本稱,因FTX出現償付危機,決定對其在FTX所持股份的全部價值歸零。

此外,體育圈亦捲入爆煲事件。據外媒統計,在2021年3月至2022年8月期間,加密貨幣公司在體育行銷方面已投入超24億美元,包括NBA金州勇士隊的籃球巨星史提芬居里(Steven Curry)、美國欖球巨星布雷迪(Tom Brady)均有投資FTX,恐將蒙受巨額損失。

凱基亞洲投資策略部主管溫傑接受《大公報》訪問時表示,FTX作為全球第二加密貨幣交易所,也要面申破產,短期肯定打擊市場對加密貨幣的信心。事實亦提醒香港特區政府,在推動虛擬資產發展時必須注意相關風險。但他指出,要虛擬資產發展迅速,必須去中心化,且愈少監管愈好,但如何在發展和監管之間取得平衡,特區政府需要好好處理。

溫傑預料,香港起步發展虛擬資產市場,將先以交易所買賣基金(ETF)形式進行,再加上證監會將對審核相關資產的市值、運作及透明度等因素,符合一定要求才可在港進行買賣,故相對較為安全。他透露,當特區政府公布虛擬資產在港發展的政策宣言後,據悉已有三間公司有意在港發行相關ETF,顯示香港在發展虛擬資產具相當吸引力,而香港發展為虛擬資產中心,也有助鞏固香港作為國際金融中心的地位。

資深投資者:讓散戶明白虛擬資產風險

光大證券國際證券策略師伍禮賢則認為,將來推動虛擬資產發展時,要做好投資者教育工作,讓散戶明白相關產品的風險。至於是否要求對散戶進行適當測試等,則要由相關機構作考慮。

有資深投資者認為,虛擬資產在港屬於新產品,加上屬於極高風險的投資工具,分銷商及經紀有必要向客戶詳細講解產品特性。

零價值資產為何頻炒熱?

加密貨幣與傳統貨幣不同,一般而言,加密貨幣沒有中央銀行,而且其去中心化結構允許建立一個獨特的金融體系,通常以區塊鏈技術架構的加密貨幣,提供投資者一種安全、實用、更具隱私的貨幣,而且可以在全球轉移,這些都吸引投資者持有。

相對傳統貨幣,加密貨幣沒有資產「背書」,其價值很大程度取決於其「信任度」,例如最早的加密貨幣比特幣,因為「挖礦」成本高,不能無限創造,成為市場上最為人信賴的加密貨幣之一。另外,加密貨幣的實用性也為其創造價值,如某些服務或平台必須使用某種加密貨幣,也可以吸引投資者使用。

整體而言,虛擬資產的價值很大程度上建基於「信任」之上,有如一個火爆的網絡遊戲中的「神兵利器」,玩家在遊戲中希望超越別人,就必須花費巨資購買各種「武器」、「裝備」,一些稀有的裝備更加會被炒高,但是當遊戲失去熱度,玩家人數大跌,這些「虛擬寶物」的價值可能瞬間蒸發。

FTX疑挪用客戶資金 美監管或介入調查

在短短的幾天之內,曾被稱為「下一個巴菲特」的Sam Bankman-Fried(SBF),把自己一手創辦的「幣圈巨輪」葬送掉了。

由於FTT價格暴跌引發投資者擠兌,FTX面臨巨大流動性危機。全球第一大加密貨幣交易所幣安(Binance)早前曾表示願意收購FTX,但在收購前的盡職審查中發現,FTX巨大的財務黑洞和監管風險後決定退出,FTX只能破產收場。

事件起因,是加密貨幣資訊網CoinDesk於11月2日發布一份報告發現,FTX創辦人SBF成立的另一間名為Alameda的公司,其資產中高達88%來自FTX發行的FTT代幣,而這間公司主要從事高風險、高槓桿的投資。更甚的是,如果按照總量計算,市場上高達70%的FTT,都在Alameda手上。

報告流出後,幣安宣布出售其持有的FTT,加上大量投資者從FTX抽出資金,三日流出高達60億美元,使FTT價格急跌,FTX隨即宣布凍結用戶買賣。至11月8日,為挽救FTX,幣安表示有意收購FTX,但僅僅一日後,幣安即宣布撤回收購。消息指,FTX懷疑不當處理資金,而且SBF有挪用客戶資金之嫌,可能引發美國證券監管機構介入調查,使收購計劃最終告吹,成為壓垮FTX的最後一根稻草。

FTX在港創立 害怕監管去年搬至巴哈馬

FTX原來與香港還有段「緣分」。早在2017年其行政總裁Sam Bankman-Fried(簡稱:SBF),曾在香港成立量化交易公司Alameda Research,2019年4月在香港成立交易所FTX,只是及後因監管環境,而在去年將總部由香港搬至巴哈馬。

FTX表示,巴哈馬為加密貨幣建立綜合框架,監管環境較香港更為友好。當年SBF接受訪問稱,擔心香港將收緊加密貨幣監管,例如只允許專業投資者交易加密貨幣,又指如果香港對散戶投資者的禁令也適用於其他司法管轄區的公民,FTX將放棄香港業務。

星洲:禁散戶槓桿交易及刷卡買幣

新加坡金管局表示,考慮到加密貨幣價格的波動性,槓桿操作恐令投資者面臨巨額損失,因此提議對加密貨幣業者設下列五項限制,包括不允許名人代言、不允許散戶投資人進行槓桿式加密貨幣交易、不允許為散戶投資人提供借貸便利、不允許向散戶投資人提供獎勵措施,例如贈送免費代幣、不接受散戶投資人使用信用卡或金融卡的付款等。

同時,該國金管局還發布了另一份關於穩定幣的諮詢文件,要求與單一貨幣掛鈎的穩定幣在流通價值超過新幣500萬元時,必須要持有相等價值的現金、現金等價物或短期主權債務證券的儲備資產。

另外,加密貨幣交易所還必須將客戶與自有資產分開管理,為所有客戶的資產引入風險管理機制,並且披露貨幣政策、程序以及利益衝突。

邱達根:「幣圈」寒冬 推動監管正當時

立法會科技創新界議員邱達根說,過去兩年讓大家明白不能夠一切「由科技話晒事」。有的虛擬貨幣發行沒有背書,只是騙局;而虛擬貨幣交易所沒有受到金融機構的監管,沒有防火牆。他指出,這次出事的FTX身兼多種角色,既是交易所,也是做市商,還自己發行虛擬貨幣,充分證明虛擬資產業務沒有監管,僅靠行業自律(self-regulate)是遠遠不足夠。

邱達根指,虛擬貨幣並不會消失,要擁抱虛擬貨幣的發展,現在「幣圈」處於寒冬,正是香港推動監管虛擬貨幣的好時機。他認為,香港的監管者有豐富經驗,可以有效監管虛擬貨幣,而「幣圈」現在缺乏信心,急需有保障的平台和資產,兩者結合,甚至可以讓香港成為虛擬資產交易的世界中心。

早前財庫局發表《有關香港虛擬資產發展的政策宣言》,提出證監會將就零售投資者買賣虛擬資產展開公眾諮詢,邱達根形容為「驚喜」。

(來源:大公報)